抵押证券化(抵押贷款证券化活跃在什么市场)

1、抵押贷款证券化MBS在全球共有表外表内和准表外三种模式表外模式也称美国模式,是原始权益人如银行把资产“真实出售”给特殊目的载体SPV,SPV购得资产后重新组建资产池,以资产池支撑发行证券表内模式也称欧。

2、住房抵押贷款证券化MBSMortgageBackedSecuritization是指金融机构主要是商业银行把自己所持有的流动性较差但具有未来现金收入流的住房抵押贷款汇聚重组为抵押贷款群组由证券化机构以现金方式购入,经过担保或信用增级后。

3、抵押贷款证券化CLO,是指抵押贷款持有人将一些性质相似的抵押贷款放在一起,构成一个抵押贷款组合,然后向第三方通常是一些机构投资者,如养老基金等出售这一组合的股份或参与证书由于抵押担保贷款具有标准化的特点。

4、主要操作步骤1确定证券化资产并组建资产池发起人一方面要对自己的融资需求进行分析,一方面要按照证券化的要求选择用以证券化的资产一般选择未来现金流量稳定的资产2设立特殊目的机构SPV目的是为了最大限度地降。

5、住房抵押贷款证券化MBS MortgageBacked Securitization是指金融机构主要是商业银行把自己所持有的流动性较差但具有未来现金收入流的住房抵押贷款汇聚重组为抵押贷款群组由证券化机构以现金方式购入,经过担保或信用增级。

6、住房抵押贷款证券化的操作流程由证券化机构以现金方式购入,经过担保或信用增级后以证券的形式出售给投资者住房抵押贷款证券化指金融机构把自己所持有的流动性较差但具有未来现金收入流的住房抵押贷款汇聚重组为抵押贷款群组。

7、一MBS的概况 住房抵押贷款MBS的本质是将缺乏流动性的住房抵押贷款,转换成流动性较强的证券资产证券化有两个关键要素地衣是未来现金流,他是证券定价发行交易的基础,也是证券化产品价值的基础第二是证券化的形式。

8、住房抵押贷款证券化,是商业银行把资产表中的“住房抵押贷款”项打包卖给相关机构,让这些来整理成新的住房抵押贷款债券,在市场上投放因为这种抵押贷款虽然对银行是资产,但因为回收期限长,影响银行的资金流动和经营,所以。

9、我国住房抵押贷款证券化具有以下特征一是以信托方式实现住房抵押贷款证券化二是投资主体只限于机构投资者三是信用增级的形式灵活多样,明令禁止政府提供信用担保以信托方式实行住房抵押贷款证券化关于住房抵押贷款证券化的模式。

10、什么是次级抵押贷款证券化 次贷证券化是美国在20世纪80年代金融创新过程中普遍展开的一种金融市场现象,它是将缺乏流动性但未来有着稳定净现金流的资产,通过真实销售破产隔离信用增级和有限追索等机制,在资本市场上。

11、答案住房抵押贷款证券化是20世纪60年代末产生于美国的一种金融创新制度它是指商业银行等金融机构在发放住房抵押贷款后,将所持有抵押贷款债权出售给一家特别设立的机构Special Purpose Vehicle,SPV然后由该机构在资本。

12、首先,住房抵押贷款证券化分散了金融机构发放住房抵押贷款的风险住房抵押贷款证券化调整了金融机构的资产负债结构,分散了贷款风险,从而提高了其资产质量,并有利于其经营活动的进一步开展其次,住房抵押贷款证券化扩大了金融。

13、2002年美国抵押贷款余额达到47万亿美元,其中住房抵押贷款证券达到391万亿美元,同时美国历年的住房抵押贷款的证券化比例,即被证券化的抵押贷款余额占总抵押贷款余额的比例,也保持了相当高的水平,2002年美国住房抵押证券化比例高达562% 住。

14、房屋按揭证券化是把银行所持有的房屋按揭转变为有价证券,并向投资者兜售通过将这些现金转化为现金,银行可以通过发行新的住房按揭贷款业务,拓宽银行的融资渠道,扩大其资金来源,提高其资产规模在20世纪九十年代,美国的。

15、抵押贷款的贷款条件有合法的身份有稳定的经济收入,有偿还贷款本息的能力,无不良信用记录有合法有效的购房合同以新购住房作最高额抵押的,须具有合法有效的购房合同,房龄在10年以内,且备有或已付不少于所购住房。

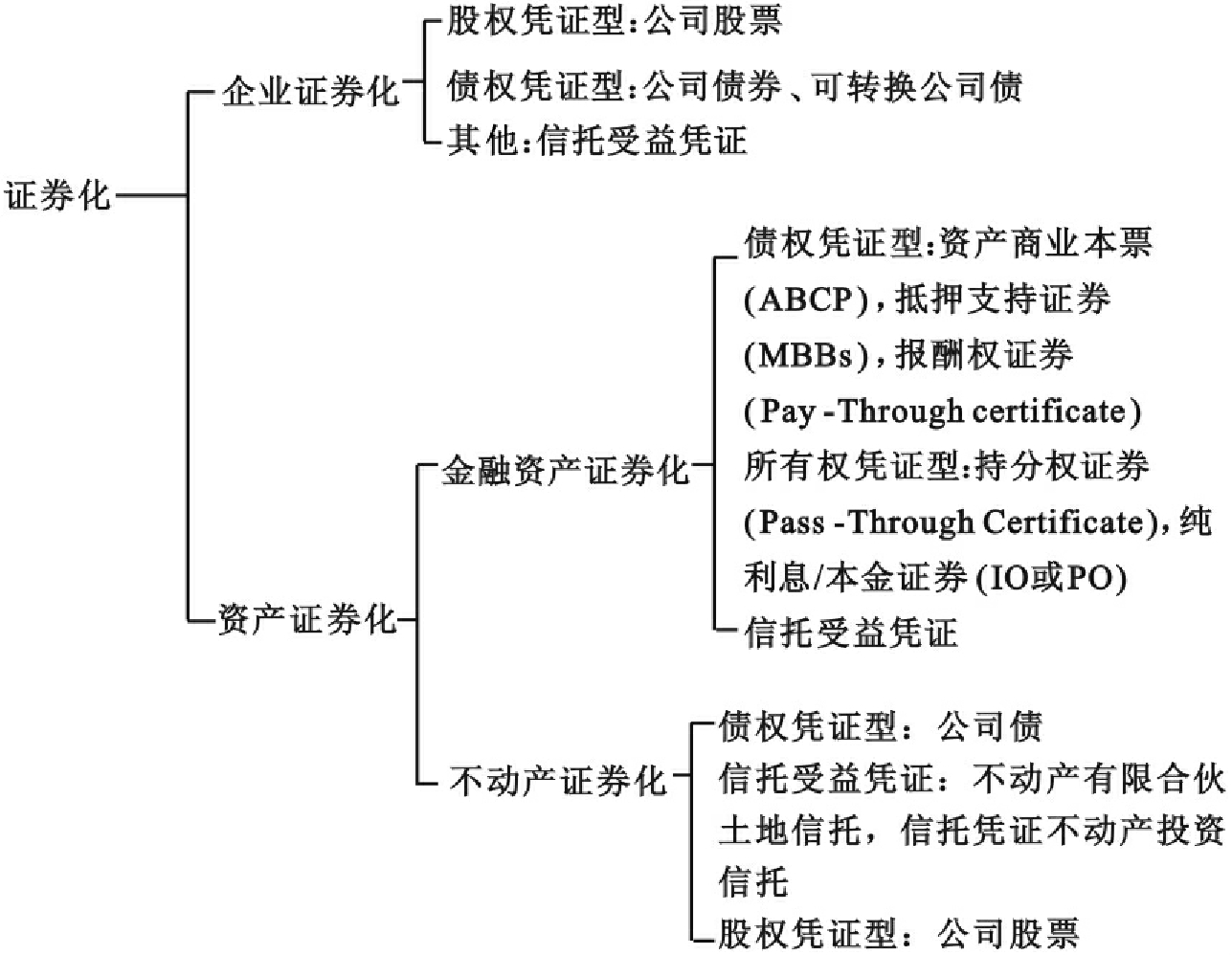

16、美国的次贷危机,并非次级住房抵押贷款危机,也非次级债危机,它的全称应当是“次级住房抵押贷款证券化危机”,仅从字面上就可看到,理解这场危机的关键不仅在于“次贷”,而且在于“证券化”扩展知识资产证券化自上世纪90。

评论